クレジットカードはステータス性の違いによっていくつかのランクに分かれていますが、カード会社からの招待なしで申し込める最高のランクは「プラチナ」です。

三井住友カードでは、プラチナランクのクレジットカードとして、補償や付帯サービスが充実した「三井住友カード プラチナ」と、ポイント還元が魅力的な「三井住友カード プラチナプリファード」を提供しています。

本記事ではポイント還元率の高さで人気の三井住友カード プラチナプリファードについて紹介します。

目次

三井住友カード プラチナプリファードは5%以上の還元率も可能なクレジットカード

まずは、三井住友カード プラチナプリファードの基本的な情報をみていきましょう。

三井住友カードの他のゴールドランク以下のカードと比べ、基本還元率が1%と高いこと、還元率をアップさせるさまざまなサービスを利用できる点がメリットです。

| 年会費(本人) | 33,000円(税込) |

| 年会費(家族カード) | 無料 |

| 国際ブランド | |

| ポイント還元率 | 1.0%~10.0% |

| 発行時間 | 最短3営業日(カード到着まで約1週間) |

| 電子マネー | iD |

| 主な付帯サービス | ・ポイント還元率が1.0% ・特約店の利用で最大+9倍 ・年間500万円までのお買物安心保険 ・空港ラウンジサービス ・最高5,000万円の海外 ・国内旅行傷害保険 |

| 入会資格 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 |

三井住友カード プラチナプリファードは還元率の高い!特典やメリットを解説

三井住友カードのプラチナプリファードは、プラチナランクとしては平均的な年会費設定になっている一方で1.0%の高い還元率を誇る人気のカードです。特約店をうまく活用できれば、年会費を超えるポイントを貯めることも十分に可能です。

年会費とポイント還元率のバランスの良さから、初めてプラチナカードを作る方にもおすすめできるでしょう。

ここでは、三井住友カード プラチナプリファードを持つことで得られるメリットについて、更に深堀して紹介していきます。

常時1%のポイント還元率を実現している

三井住友カード プラチナプリファードは、プラチナランクのカードとしては珍しく、常時1%以上の還元率を実現したクレジットカードです。

ほかのプラチナランクのカードは特典やサービスに魅力がある一方、還元率は一般カードと同じ0.5%程度の水準であることが一般的です。

| クレジットカード名 | 還元率 | 年会費(税込) |

| 三井住友カード プラチナプリファード | 1.0~5.0% | 3万3000円 |

| アメリカン・エキスプレス・プラチナ・カード | 0.33~1.5% | 16万5000円 |

| 三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード | 0.5~5.5% | 2万2000円 |

| JCBプラチナ | 0.5~2.5% | 2万7500円 |

常に1%の還元率になるという点だけで選ぶ魅力があるといえます。

なお、還元率1%で利用するには「1ポイント=1円」で利用できることが前提です。貯めたVポイントを1ポイント=1円で利用できる使い道には「キャッシュバック」「Vポイントを支払いに利用」「Amazonギフト券」があります。

プリファードストア(特約店)の利用でポイントが+1~9%

三井住友カード プラチナプリファードでは、プリファードストア(特約店)を利用すると最大で+9%の還元を受けることができます。

高還元を受けられる特約店の例を示すと以下のとおりです。

| +9% | Expedia、Hotels.com |

| +6% | 一休.com、セブン-イレブン、ローソン、マクドナルド、すき家 |

| +2% | ETC利用、阪神百貨店 |

SBI証券の「カードつみたて」で5.0%還元

三井住友カード プラチナプリファードは、SBI証券の投信クレカ積立(カード積立)に対応しており、投資信託の積立金額を支払った分だけポイントを獲得できます。

還元されるポイントは破格の「5.0%」。毎月の上限である50,000円まで投資すれば、毎月2,500ポイントも得られる計算です。

三井住友カードの他のランクのカードと比べてもお得さが目立ちます。

| カードの種類 | ポイント付与率 |

| プラチナプリファード | 5.0% |

| プラチナ | 2.0% |

| ゴールド(NL) | 1.0% |

| 三井住友カード(NL) | 0.5% |

外貨ショッピング利用特典で+2%

海外での買い物でも、三井住友カード プラチナプリファードはおすすめです。

海外の外貨ショッピングに利用するとそれだけで+2%のポイントが付与されるため、ポイント還元率が合計で3.0%に上昇します。

プラチナプリファードには「プライオリティパス」が付かないデメリットもあるので空港での快適さは他のプラチナカードに譲るかもしれませんが、海外でお得にショッピングするなら負けていません。

利用額に応じた継続特典で最大40,000ポイントを獲得できる

三井住友カードでは、通常の1%の還元に加え、前年100万円の利用額ごとに10,000ポイントがプレゼントされます(最大で年40,000ポイント)。

例えば1年で300万円利用した場合、通常のポイント還元だけで30,000ポイント、更に継続特典で30,000ポイントが獲得できます。

継続特典を上手く活用することができれば、年会費をはるかに超えるポイントを得ることも可能です。

新規入会と利用特典を合わせて40,000ポイントを獲得できる

三井住友カード プラチナプリファードに入会して3ヶ月後までに40万円分の決済に利用することで、40,000ポイントを獲得できる特典があります。

ポイント還元率は脅威の10%なので、申し込むならぜひ達成しておきたいところです。

キャンペーンをクリアするだけで年会費が実質タダになり、さらに5,000ポイント以上が残ると考えれば破格のキャンペーンでしょう。

ただし、投信積立や電子マネーチャージなどは、40万円の支払いの対象外のケースもあるので注意が必要です。

三井住友カード プラチナプリファードにはデメリットもある

ポイント還元率が通常でも1%、最大で10%にもなる点が魅力的な三井住友カード プラチナプリファードですが、三井住友カードの他のランクのカードと比較してデメリットに感じる部分もあります。

申し込みを検討している方は、これから紹介するデメリットがあることも理解しておきましょう。

年会費が毎年33,000円(税込)かかる

三井住友カード プラチナプリファードは、年会費として33,000円(税込)が発生します。

プラチナカードとしては他にもっと年会費が高いカードもありますが、決して安い値段ではありません。

ポイント還元率が高いのはすでに解説したとおりですが、獲得したポイントが年会費を下回らないよう注意が必要です。

ご自身の年間のカード利用額から、年会費以上のポイントを獲得できるかをしっかり確認した方が良いでしょう。

詳しくは後述しますが、大雑把な計算で「年間200万円」が黒字になる1つのラインになっています。

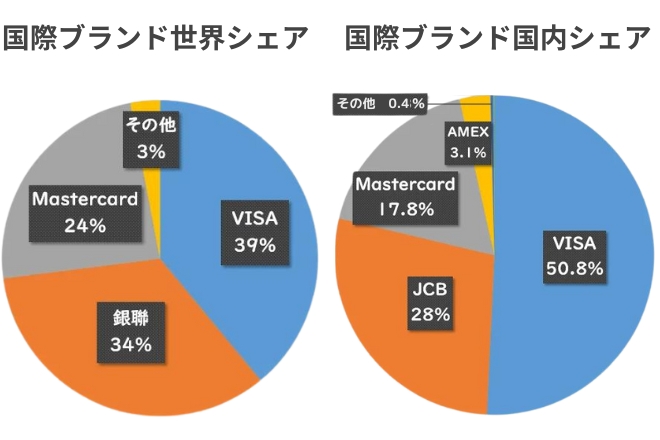

国際ブランドはVISAのみ

クレジットカードの中には複数の国際ブランドから好きなものを選択できるカードもあります。例えば同じプラチナランクである「三井住友カード プラチナ」ではVisaとMastercardから好きな方、あるいは両方を選択することが可能です。

ただ、プラチナプリファードに関しては、発行できる国際ブランドはVisaしかありません。例えば「コストコ(カード支払いがMastercardのみ)での買い物でクレジットカードを使いたい」といった時に不便に感じることがあります。

とはいえ上記の通り、国内シェアはもちろん、Visaは世界シェアナンバー1の国際ブランドであるため、カード決済ができるお店のほとんどで利用できます。

コンシェルジュサービスは付帯しない

多くのプラチナカードには、困ったことがあれば電話でサポートしてくれる「コンシェルジュサービス」が付帯しています。電話だけの秘書のように利用できるので、毎日の仕事で多忙な方が店舗やホテルの予約を代行してもらいたいときなどに利用できます。

ただ、三井住友カード プラチナプリファードには、コンシェルジュが付帯していません。

三井住友カードのユーザーでコンシェルジュサービスを利用したいなら、「三井住友カード プラチナカード」を利用しましょう。

プライオリティパスの利用特典は付与されない

プライオリティパスは、国内外の主要空港のラウンジを無料で利用できるサービスのことです。

多くのプラチナカードでは、標準的な特典として付帯しており、海外旅行の出発直前の時間帯を優雅に過ごすことができます。

ただ、三井住友カード プラチナプリファードには、プライオリティパスが付帯しません。国内の主要空港やハワイのホノルル空港なら無料で利用できるものの、それ以外の海外空港のラウンジは対象外です。

仕事やプライベートでよく海外に出かける方にとってはデメリットになるでしょう。

三井住友カード プラチナプリファードの損益分岐点は?

プラチナプリファードは年会費が33,000円かかるため、いくら高還元のポイントとはいっても、年間で得られるポイントが年会費以下では払い損になってしまいます。

では、どれくらいの金額を決済すれば、年会費以上のポイントが得られるのでしょうか?

投信積立をしない例、投信積立をする例で話をしてみましょう。

投信積立をしない

買い物のたびに1%分のポイントが還元され、また100万円の利用毎に10,000ポイントが還元される継続利用特典もあります。

この場合、約200万円の支払いがあれば年会費を超えるポイントが手に入ります。

年間の決済額が100万円と200万円の場合:年会費との差額を比較

| 年間100万円利用 | 年間200万円利用 | |

| 通常のポイント※還元率1% | 10,000 | 20,000 |

| 継続特典※10万円ごとに10,000円 | 10,000 | 20,000 |

| 合計 | 20,000 | 40,000 |

| 年会費との差額 | ▲13,000 | +7,000 |

投信積立をする

三井住友カード プラチナプリファードでSBI証券のカード積立を利用すると、5%分のポイントが獲得できます。

毎月の積立上限が5万円なので、上限まで利用すると年間で60万円の積立になります。得られるポイントは30,000ポイントです。

年会費33,000円分のポイントを獲得するには、投信積立を上限の5万円まで利用したうえで30万円分のお買い物をすれば達成できます!

三井住友カード プラチナ、三井住友カード ゴールド(NL)との違いを比較

三井住友カードには「プラチナ」「ゴールド」というカードがあり、それぞれ年会費や受けられる特典、ポイント還元率に違いがあります。

ここでは3つのクレジットカードの特徴を表にまとめました。

クレジットカード選びの参考にしてみましょう。

| クレジット カード名 | 三井住友カード プラチナプリファード | 三井住友カード ゴールド(NL) | 三井住友カード (NL) |

| 年会費 (本人) | 33,000円 | 5,500円(税込) ※年間100万円以上の利用で翌年以降は永年無料 | 無料 |

| 年会費 (家族カード) | 無料 | 無料 | 無料 |

| ポイント 還元率 | 1.0%~ | 0.5%~ | 0.5%~ |

| 海外旅行 傷害保険 | 最高5,000万円 ※利用付帯 | 最高2,000万円 ※利用付帯 | 最高2,000万円 ※利用付帯 |

| 国内旅行 傷害保険 | 最高5,000万円 ※利用付帯 | 最高2,000万円 ※利用付帯 | なし |

| その他 特典 | ・特約店の利用で最大+9%のポイント還元 ・継続特典最大40,000ポイント ・外貨ショッピング利用特典+2% ・SBI証券でのカード積立で5%還元 | ・空港ラウンジサービス ・ゴールドデスク | - |

三井住友カード プラチナプリファードの入会特典・キャンペーン

三井住友カードでは、プラチナプリファードに関連するキャンペーンを実施しています。

せっかく年会費33,000円を支払ってプラチナランクのカードを作るのですから、キャンぺーン期間中のお得なあいだに作成を検討しましょう。

【過去のキャンペーン例】

・カード入会月+2ヵ月後末までを対象期間:カード利用金額を毎月集計して10%を乗じた金額相当のVポイントをプレゼント

・新規入会&ご利用で最大15,000円相当のVポイントプレゼント

三井住友カード プラチナプリファードは こんな方におすすめ

ひとくちに「プラチナカード」といっても、日本ではさまざまなカード会社が提供しています。なかでも三井住友カード プラチナプリファードはポイント還元に特化したカードという他のプラチナランクのカードにはないメリットがあります。

- とにかくポイントを貯めたい

- 海外より国内でショッピングすることが多い

- SBI証券のカード積立を利用する(したい)

- コンシェルジュ・プライオリティパスは不要

ここでは、三井住友カード プラチナプリファードの特徴やメリットから、向いている人の特徴について一部紹介しましょう。

積極的にポイントを貯めたい方

プラチナプリファードはポイント還元率の高さに特徴があるカードなので、さまざまな決済でクレジットカードを使ってポイントを貯めたい方に適しています。

特約店を利用したり新規入会特典を利用したりすることで、どんどんポイントが貯まっていくでしょう。

ちなみに、200万円の支払いをすると還元率1%分の2万ポイントに加えて特典として2万ポイント(計4万ポイント)が貯まるので、年会費33,000円(税込)を支払っても余裕で元を取ることができます。

年間200万円以上を利用することで年会費をカバーできるので、条件を満たす方はぜひ利用を検討してみてください。

海外に行くより国内でショッピングする機会が多い方

海外に行く機会が多い方で、カードで補償を充実させたいと考えている方は三井住友カード プラチナの方が向いている可能性があります。

三井住友カード プラチナは年会費が55,000円(税込)と高額ですが、最高1億円の旅行傷害保険が付帯します。

また、三井住友カード プラチナには世界中の空港ラウンジを無料で利用できる「プライオリティパス」も付帯するため、飛行機に乗る直前の時間を優雅に過ごすことができます。

一方で還元率は0.5%と、一般カードやゴールドと同等であり、還元率目当てに選ぶメリットはありません。

還元率よりも旅行先での安心や利便性を求めるなら、三井住友カード プラチナが良いでしょう。

逆に旅行先での楽しみより日々の買い物のポイント還元を優先するなら、プラチナプリファードがおすすめです。

三井住友カード プラチナプリファードに関するよくある質問

最後に、三井住友カード プラチナプリファードに関してよくある質問と回答をまとめました。

プラチナプリファードは申し込んでからどのくらいで届く?

三井住友カードによれば、カードまでの発行期間は最短で「3営業日」です。また実際にカードが手元に届くまでの期間は約1週間になっています。申し込んでから手元にカードが届くまでに1週間前後がかかることを念頭に、急いでいる方はできるだけ早いうちに申し込んでおくことをおすすめします。

プラチナプリファードはどんなユーザーにおすすめ?

三井住友カード プラチナプリファードは基本還元率が1%であるだけでなく、特約店の利用で最大+9%の還元が受けられます。ポイント還元率の高さに特化したプラチナランクのカードであるため、海外旅行や国内旅行の特典よりも日々の生活での生活費の支払いで効率的にポイントを貯めたいユーザーにおすすめです。

プラチナプリファードでiDは利用できる?

三井住友カード プラチナプリファードを「Apple Pay」「Google Pay」に登録することができれば、iDでの支払いが可能です。

また、三井住友カードに追加して発行する「iDのみが搭載された専用カード」を利用することもできます。財布は厚くなりますが、カードと電子マネーを別々で管理したい方におすすめできます。

まとめ

三井住友カード プラチナプリファードはプラチナランクとしては最高クラスのポイント還元率(1.0%)を誇り、年会費も割安なことが魅力的なカードです。特約店の利用で最大+9%の還元が受けられたり100万円支払いごとに10,000円分のポイント還元が受けられたりするなど、効率的にポイントを貯める機能が充実しています。

一方でプラチナランクとしては海外・国内旅行保険や付帯サービスが少なめというデメリットもありますが、旅行よりも日々の買い物でのポイント還元を重視する方なら不便することはないでしょう。